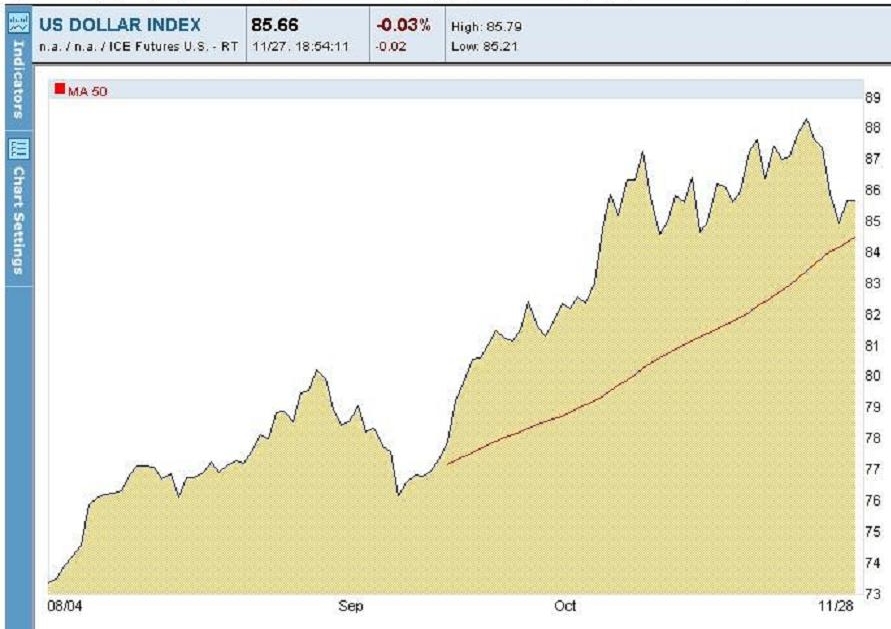

금융위기가 본격적으로 시작된 올 7월부터의 달러 강세는 아직도 계속되고 있다. 미국은 전 세계의 달러를 블랙홀처럼 빨아들여 일부는 증발시키고 있고 또 일부는 금고에 은행에 차곡차곡 쟁여놓고 있다. 아래 그림을 보자 달러 강세는 실로 눈부시다. 유일하게 달러가 약세를 보이는 통화는 엔화다. 눈에 보이진 않지만 엔 캐리 트레이드가 청산되고 있다는 반증일 것이다. 달러는 엔화를 제외한 나머지 주요 통화에 대해서 엄청나게 강세다. 그러니 원화를 비롯한 그 나머지 별 볼일 없는 통화에 대한 강세야 말할 필요가 없을 것이다. 그런데 이런 달러 강세는 언제까지 이어질 수 있을까? 내년 상반기까지 미국이 뿌려대는 달러는 말하기도 무서울 정도로 큰 규모다.

특히 ‘오락 오바마’가 취임하게 되면 그 가속도는 무서울 것이다. 말 그대로 헬리콥터에서 달러를 뿌리는 형상이 될 것이며 이것은 결국 달러의 홍수로 인해 유동성 함정의 거대한 둑을 일시에 터트려버릴 것이다. 만약 그렇게 되면 미국은 어떠한 방식으로 그 위기를 해쳐 나가려 할까? 여기에 대한 해답은 어떤 국가에게나 중요하다. 특히, 한국에게는 그 생사를 가늠할 수 있을 만큼 중요하다. 오스트리아학파의 이론대로 화폐증가란 바로 인플레이션이다. 현재 전 세계가 공통적으로 앓고 있는 고통은 디플레이션 형태로 나타나고 있지만 그 현상은 얼마 지나지 않으면 반드시 반전할 것이다. 어떤 논리를 내세워도 엄청나게 늘어난 유동성은 그 둑이 터지는 순간 인플레이션이란 형태로 분출하기 마련이라는 사실을 뒤집을 수가 없다.

그래서 일차상품 시장에 주목해야 할 때라고 생각한다. 한 번 터진 유동성 물길이 머무를 곳은 현재로서는 일차상품 밖에는 없다. 특히, 미국 입장에서는 엄청나게 불어난 달러를 태워버릴 유일한 길이 일차상품 시장이기 때문이다. 그 중에서도 일차상품 시장에서 주목해야 할 것은 옥수수, 밀가루, 석유 등이다. 금은 나중에 설명하겠지만 중국 때문에 엄청나게 폭등하지는 않을 것이다. 다음 그림은 순서대로 2009년 3월 옥수수, 밀 선물가격 도표고 그 다음은 크루드 오일 거래 도표이다.

위 도표는 한 분기의 각각의 상품에 대한 가격의 흐름이다. 자세히 보면 저점을 찍고 횡보 중임을 알 수 있을 것이다. 폭등을 준비하고 있는 것이다. 일차상품 시장에서 주목해야 할 국가는 미국과 중국이다. 이제 이들 두 나라의 향후 스탠스를 예측해보자.

1. 미국이 취할 향후 태도는?

미국은 전 세계 옥수수의 약 40%를 생산하고 있으며, 세계 수출량의 60%를 공급하고 있다. 거의 독점적인 지위를 누리고 있다. 밀가루 역시 이보다는 작지만 역시 거의 독점적 지위를 누린다. 미국은 엄청난 과잉유동성을 어떻게 해결하려 할까? 과잉유동성은 필연적으로 달러의 하락을 불러올 것이다. 그런데 미국은 심각한 달러 약세를 원하지는 않을 것이다. 그것은 바로 ‘팍스 아메리카나’의 추락을 의미하기 때문이다. 그렇다면 유일한 방법은 자신들이 독점적 지위를 누리고 있는 상품의 가격을 올려 세계에 퍼진 달러 유동성을 흡수해 태워버리는 길 뿐이다. 이런 이유로 미국이 독점적 지위를 갖고 있는 일차상품 특히, 옥수수를 비롯한 밀 등의 가격은 폭등할 수 밖에 없을 것이다.

더욱이 시카고 선물 시장을 쥐락펴락 하는 것은 미국이다. 그 시장을 단순히 수요와 공급의 원리로 가격이 결정된다고 보는 사람은 순진한 사람은 없을 것이다. 얼마 전 오일가격 급등 시에도 목격했듯이 투기와 음모가 판을 치는 곳이다. 어쨌든 엄청나게 시중에 풀린 돈은 미국의 은행, 헤지 펀드 등을 통해 어디론가 흘러갈 것이다. 자본의 생리란 끊임없이 이익을 얻고자 하는 속성을 갖고 있기 때문이다. 그 돈이 망가진 부동산, 주식으로 갈 것이라고 생각하는 사람들은 바보다. 그 돈이 갈 곳은 일차상품 시장이며 그것은 미국의 국익에도 부합되는 일이다. 달러 중심의 세계 경제 질서가 붕괴된다면 엄청난 대가를 지불할 수 밖에 없기에 얼마든지 예측가능한 시나리오 중의 하나다.

2. 중국이 향후 취할 태도는?

중국의 석유소비량은 1965~2005년까지 40년 동안 매년 8.85%의 증가율을 기록하면서 급속히 증가해 현재 세계 석유 총 소비량 중 차지하는 비중은 0.82%에서 8.53%까지 늘어났고 2003년 중국 소비량은 처음으로 일본을 초과하며 세계 제2위의 석유소비국으로 부상하고, 2008년5월에는 미국에 이어 제2위의 석유수입국이 되었다. 중국은 미국과 더불어 전세계의 석유를 빨아들이는 블랙홀이다. 그런데 한 번 증가한 소비량은 탄성이 붙어 늘면 늘었지 결코 줄지 않는 다. 또 중국 경제는 세계적 마이너스 성장 와중에도 플러스 성장을 할 것이다. 석유 소비량은 계속 늘어날 것이다.

중국의 경제발전은 대세다. 문제는 경제발전으로 인해 중국 국민들의 일차상품 소비가 증가한다는데 있다. 현재 중국은 전 세계 콩의 50%를 소비하고 있으며 이 소비량 중 약 70%를 수입하고 있다. 그런데 불행하게도 중국은 농사지을 수 있는 땅이 점점 줄어들고 있다. 소비는 폭발 일보 직전인데 자국 내 공급은 점점 줄고 있는 것이다. 중국의 경제 발전은 필연적으로 세계 일차상품 시장의 폭등을 불러올 것이다. 이미 풍요로움을 맛 본 중국 인민이 일차상품 소비를 줄이기는 불가능할 것이다. 중국은 달러 하락을 대비해 엄청난 금을 사 놓고 있는 국가다. 달러자산은 약 1조9천억 달러에 달한다. 그런데 달러가 본격적으로 하락하기 시작하면 중국은 엄청난 피해를 볼 수 밖에 없다. 그래서 선택한 것이 금을 통한 헤지다. 달러 하락을 대비해 금에 엄청난 투자를 하고 있는 것이다. 따라서 금은 더 이상 폭등하기는 어려울 것이다.

만에 하나 경기침체인데 어떻게 일차상품 시장이 오를 것이냐고 반문하는 사람들이 있을지 모른다. 단순한 경기침체라면 충분히 그럴 수가 있다. 하지만 지금은 미국을 비롯한 전 세계가 엄청난 과잉유동성을 공급하고 있다. 그 유동성은 필연적으로 금융자산에 대한 사람들의 신뢰를 떨어드릴 것이고 그 끝은 분명 일차상품 시장이 될 것이다. 1970년대 세계 경제가 최악의 침체를 겪었을 때도 일차상품은 폭등을 했다. 1974년 정점까지 밀은 460%, 옥수수는 300%, 설탕은 1300%가 올랐다. 대공황 시에도 은은 폭등했다. 달러에서 탈출한 돈의 일부는 유로와 엔으로도 가겠지만 이미 신뢰가 무너진 세계의 금융시장은 투자자들의 주목을 받지 못할 가능성이 크다. 경기침체 혹은 경기후퇴가 일차상품의 가격을 언제까지 억누를 수 있을까? 과잉유동성은 틀림없이 가까운 장래에 일차상품의 폭등을 불러올 것이다. 한국은 불행하게도 자원수입국이다. 석유, 옥수수 등은 거의 100% 수입에 의존하는 국가다.

만약 이런 시기에 다시 일차상품시장이 요동친다면 한국의 미래는 상상을 초월할 정도로 비참해질 것이다. 내년도 경상수지 흑자를 무슨 수로 내겠는가? 한국은 하루라도 빨리 달러에서 도망쳐야 한다. 그 방법은 석유 소비를 줄이는 것과 내년에 소비해야 할 일차상품을 선물시장을 통해 미리 확보하는 것이다. 시간이 없다. 그리고 가능한 하루라도 빨리 식량자급률을 높이기 위한 장기적인 토대를 구축해야만 한다. 식량 무기화에 대처하지 않으면 간까지 빼주고도 모자랄 대가를 지불해야만 된다는 것을 이명박 정부는 전혀 인식하지 못하고 있다. 이런 갑갑한 머슴에게 일을 맡겨 놓은 국민들이 불쌍할 뿐이다. (한토마 인용)

'정치 경제' 카테고리의 다른 글

| 8년 만에 순채무국으로 전락한 한국 경제 (0) | 2008.12.01 |

|---|---|

| 유인촌이 친 또 하나의 사고 (0) | 2008.11.30 |

| ‘지금 주식사면 부자 된다’는 이명박의 확신을 치료하는 방법은? (0) | 2008.11.27 |

| 이명박, 지금 주식을 사면 1년 안에 부자가 된다고? (0) | 2008.11.26 |

| ‘지금은 주식을 살 때’라고 강변하는 이명박 (0) | 2008.11.26 |